ный период. Некоторые агентства, публикующие

Уайлдер первоначально использовал четырнадцатиднев ный период. Некоторые агентства, публикующие технические графики, рассчитывают индекс на основе девятидневного периода. Чем короче период расчета, тем выше чувствительность осциллятора и больше амплитуда его колебаний. Эффективность индекса RSI значительно повышается, когда размах колебаний достигает критических значений. Таким образом, при работе с очень краткосрочными сделками желательно, чтобы колебания кривой осциллятора носили более выраженный характер - для этого период расчета необходимо сократить. При его увеличении кривая сглаживается, а размах колебаний сокращается. Так, размах девятидневного осциллятора больше первоначального четырнадцатидневного, предложенного Уайлдером. Хотя наиболее распространенными являются все-таки девяти- и четырнадцатидневные индексы, некоторые аналитики пытаются повысить эффективность осциллятора, сокращая период расчета до пяти или семи дней. (См. рис. 10. На и б.)

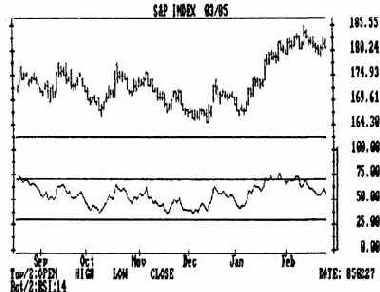

Рис. 10.11a Пример классического четырнадцатидневного осциллятора RSI (нижняя кривая) для цен контракта на индекс S&P 500. Обратите внимание, что за время застоя рынка, продлившегося несколько месяцев, кривая не достигала линий 70 и 30. Это означает, что выбранный четырнадцатидневный период был слишком продолжителен.

Не знаете как выбрать фотоаппарат? Мы вам расскажем.